Se você abrir o LinkedIn agora e buscar por vagas em grandes bancos, corretoras ou multinacionais, notará um padrão claro: a descrição das atividades exige fluência em um segundo idioma como ponto de partida. Mas no mercado de capitais de 2026, não estamos falando apenas de saber pedir um café em Londres ou entender uma música. Estamos falando do Business English de alta performance, focado estritamente em finanças.

A pergunta central que você deve se fazer hoje é: o inglês ainda é o que te destaca no processo seletivo ou é apenas o que te mantém no jogo?

A Realidade do Mercado: O Inglês como Filtro de Entrada

Antigamente, falar inglês era o grande diferencial do currículo. Hoje, ele atua como o filtro inicial de RHs ao redor do mundo. Essa mudança aconteceu por três pilares fundamentais que sustentam o mercado atual:

Primeiro, a Globalização de Ativos em Tempo Real. Com a facilidade de investir no exterior por meio de BDRs, ETFs globais e contas internacionais, mesmo um assessor de investimentos focado no varejo brasileiro precisa interpretar relatórios do Federal Reserve (Fed) ou da SEC no minuto em que são publicados.

Segundo, a Terminologia Padronizada. O mercado financeiro é construído sobre conceitos em inglês. Termos como Equity, Compliance, Roadshow, Underwriting, Asset Management e Due Diligence são universais. Se você depende de um tradutor para entender esses pilares, você perde o tempo de execução da operação.

Terceiro, o Domínio de Ferramentas. As principais plataformas de dados e análise, como os terminais Bloomberg e Reuters, operam nativamente em inglês. Depender de interfaces traduzidas é aceitar trabalhar com um atraso informativo que o mercado não perdoa.

Onde o Inglês se torna um Diferencial Real?

Se o nível operacional é o básico, o diferencial real aparece na sua capacidade de articulação e negociação técnica. É aqui que você sai da média e acessa as posições de alta renda.

Em processos de M&A e Valuation Transfronteiriço, participar de uma mesa de negociação com investidores estrangeiros exige mais do que gramática correta; exige fluência técnica para defender um valuation ou uma estrutura de negócio complexa com segurança.

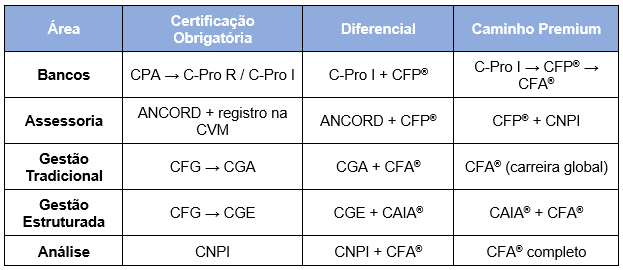

Além disso, o inglês é o passaporte para as Certificações Internacionais. Para quem mira o CFA (Chartered Financial Analyst) ou o FRM, o idioma não é opcional — as provas são globais e aplicadas inteiramente em inglês. Ter essas siglas no currículo coloca você no topo do 1% do mercado financeiro mundial.

Por fim, há o Networking Global. A habilidade de transitar em eventos internacionais e conectar-se com grandes players abre portas para carreiras fora do país ou em posições de liderança em bancos globais como JP Morgan e Goldman Sachs.

O Teto Salarial e a Barreira do Idioma

Muitos profissionais perguntam se ainda é possível trabalhar no setor sem o domínio da língua. A resposta é sim, em funções operacionais ou nichos de varejo local. Porém, o teto salarial e o limite de promoção desses profissionais são atingidos muito mais rápido.

Em 2026, embora a Inteligência Artificial e os tradutores em tempo real ajudem na compreensão de textos, eles não substituem a confiança de um profissional que fala a “língua do dinheiro” sem intermediários. Em uma reunião estratégica, a autoridade é transmitida pela sua voz, não por um software.

Conclusão: Não espere a oportunidade aparecer para começar

O inglês financeiro é como uma certificação: você não a conquista depois que consegue a vaga; você se prepara para estar pronto quando a vaga surgir. Não deixe sua carreira estagnar por falta de vocabulário técnico.

Prepare-se com quem entende do mercado

Na FK Partners, sabemos que o seu tempo é precioso. Nossos cursos e preparatórios para certificações levam em conta a necessidade prática de dominar os termos técnicos que o mercado global exige de você hoje.

CTA: Quer elevar seu nível profissional? Conheça os cursos da FK e fale a língua do mercado!